Dạy Con Làm Giàu – Tập 7

CHƯƠNG 8

Hãy hỏi Newton

“Mọi hành động đều tạo nên một phản ứng cân bằng nghịch hướng”.

Issac Newton.

“Khi bạn ném một hòn đá xuống nước, s được tạo ra trên một mặt phẳng vuông góc với đường rơi của hòn đá”

Buckminster Fulter.

QUẢ TÁO LUÔN RƠI XUỐNG

Tôi nhớ khi còn đi học, thầy giáo tôi dạy: “Issac Newton đã khám phá ra định luật hấp dẫn khi ngồi dưới một cây táo. Khi quả táo rớt trúng đầu ông, ông đã nhận ra rằng quả táo luôn rơi hướng về trái đất. Quả táo không bao giờ bay lên trời cả”.

Năm 1996, khi giá cả thị trường chứng khoán tăng vọt, dường như nhiều người thật sự tin rằng Mẹ Thiên nhiên đã hủy bỏ luật hấp dẫn. Mỗi khi tôi nghe có người nói: “Đây là một nền kinh tế mới”, có vẻ như họ cũng đang muốn nói rằng: “Quả táo không còn rơi xuống đất nữa rồi”.

Người cha giàu thường bảo tôi: “Cha không biết lịch sử có lặp lại hay không, nhưng cha biết rằng những thế hệ của các nhà đầu tư luôn luôn lặp lại những sai lầm cũ. Hai sai lầm thường gặp nhất là: (1) Để tiền trên chiếu bạc quá lâu. (2) Khi thị trường tăng giá, nhiều người trở nên tham lam và quên mất quy luật tự nhiên. Cả hai sai lầm này đều phải trả những cái giá rất đắt.”

AI MẤT TIỀN

Trong những năm 2000 – 2003, hàng triệu người đã mất hàng nghìn tỷ đôla vì họ đã vi phạm những quy luật tự nhiên. Một trong những quy luật chính mà họ đã vi phạm là Luật Newton: Mọi hành động đều tạo nên một phản ứng cân bằng nghịch hướng, và luật hấp dẫn, hay nói một cách đơn giản: Cái gì đi lên cuối cùng cũng sẽ đi xuống. Khi các nhà đầu tư trung bình để tiền lên chiếu bạc, hay đầu tư dài hạn, họ đã tự đưa mình vào tròng bằng cách vi phạm những quy luật tự nhiên.

Trái lại, một nhà đầu tư chuyên nghiệp luôn biết tôn trọng và vận dụng các quy luật tự nhiên này. Bất cứ ai đi ngược lại quy luật tự nhiên sẽ đ thất bại. Chính vì vậy nên các nhà đầu tư chuyên nghiệp luôn chú ý đến quy luật tự nhiên chứ không nghe theo những lời khuyên tài chính của những kẻ rao hàng. Và để tuân theo quy luật tự nhiên, một nhà đầu tư chuyên nghiệp cần phải chú ý đến xu hướng thị trường.

NHỮNG XU HƯỚNG CẦN LƯU Ý

Một trong những nguyên nhân khiến tốc độ tiền bạc đóng một vai trò rất quan trọng là vì xu hướng thị trường không ngừng thay đổi. Thay vì đa dạng hóa vào một loại tài sản, chẳng hạn như các tài sản trên giấy, Người cha giàu lại khuyến khích tôi và con trai ông chuyển tiền ra vào giữa các loại tài sản khác nhau. Nếu tôi có thể có lợi nhuận cao hơn ở tài sản doanh nghiệp thì tôi sẽ chuyển tiền vào đó. Nếu cơ hội bất động sản xuất hiện, tôi cũng sẽ tham gia. Nếu tôi có tiền dư và cần tìm chỗ để cất tạm thời thì tôi sẽ mua các tài sản trên giấy như quỹ bảo hộ, trái phiếu miễn thuế… với ít nhất 7% lợi nhuận. Hiếm khi tôi đóng băng tiền bạc của mình trong ngân hàng, nhất là với lãi suất như ngày nay. Tiền đóng băng trong ngân hàng với lãi suất 1% là một sự thất bại chắc chắn, bởi vì giá trị của chúng sẽ bị tụt giảm do thuế và lạm phát. Và nếu tiền bạc không chịu làm việc tích cực nghĩa là tôi sẽ phải làm việc tích cực hơn.

Như tôi đã nói trong chương trước, tôi có khuynh hướng làm một nhà đầu tư, nghĩa là tôi bỏ vốn ra để mua một tài sản rồi sau đó tìm cách thu vốn về nhưng vẫn giữ được tài sản đó. Theo định nghĩa, một nhà buôn là người mua đi bán lại hàng hóa để thu lợi nhuận. Còn tôi thì hầu hết trường hợp, tôi chỉ chuyển tiền vào rồi chuyển tiền ra mà thôi.

Tôi biết hầu hết các nhà tư vấn tài chính đều cho rằng đây là một chiến lược đầy rủi ro. Nhưng thật sự thì không, nếu bạn có kinh nghiệm và kiến thức đầu tư vào ba loại tài sản khác nhau này. Lại một lần nữa, một trong những lý do khiến việc đầu tư vào nhiều loại tài sản khác nhau ít rủi ro hơn giữ tiền trong một kế hoạch hưu trí bình thường là vì tôi luôn tìm cách rút tiền ra càng sớm càng tốt, thay vì để nguyên đồng tiền của mình trên chiếu bạc. Điều đó có nghĩa là nếu thị trường có sụp đổ hay nếu tôi có phạm phải một sai lầm khủng khiếp nào đó thì tài sản đó thể hiện bị tổn thất nhưng tôi thì đã rút tiền ra rồi. Mục tiêu trên hết vẫn là thu mua tài sản và tiếp tục giữ cho đồng tiền của mình vận động.

TỐC ĐỘ ĐỒNG TIỀN CỦA BẠN CÓ NHANH KHÔNG?

Một ví dụ nhỏ, vào năm 1996, khi vàng trị giá khoảng 280 đôla một ounce và đồng đôla hãy còn rất mạnh, tôi bắt đầu đổi lấy đồng vàng. Khi vàng tăng giá 380 đôla một ounce vào 2003, tôi bán một số vàng, thu tiền vốn về và có được một số lợi nhuận. Nếu vàng không tăng giá, tiền bạc của tôi sẽ được giữ an toàn trong một tài sản hữu hình, bởi vì tôi đã mua số vàng này khi giá vàng thấp và giá đôla cao. Khi xu hướng thay đổi, giá vàng tăng còn giá đôla giảm thì đôla và vàng lại đổi chỗ cho nhau.

ĐA DẠNG HÓA VÀ XU HƯỚNG THỊ TRƯỜNG

Vài ngày trước, tôi nghe trên TV: “Chiến lược số một của các nhà đầu tư là đa dạng hóa”. Điều đó có thể đúng đối với các nhà đầu tư nghiệp dư, nhưng chắc chắn là không đúng đối với tất cả nhà đẩu tư chuyên nghiệp. Với tôi, đa dạng hóa chỉ là một đoạn rao hàng để dụ các nhà đầu tư trung bình mua nhiều cổ phiếu và quỹ hỗ tương hơn mà thôi. Nó cũng chẳng khác gì khi bạn đến một một người bán xe hơi cũ và hỏi: “Nếu tôi mua phải một chiếc xe cũ hay bị hỏng thì sao?”. Lẽ tự nhiên người bán xe cũ sẽ nói: “Tôi đề nghị anh hãy mua sáu chiếc xe thay vì mua một chiếc. Như vậy nếu có một chiếc xe hỏng thì anh vẫn có thể đến công sở đúng giờ”.

XU HƯỚNG CÓ THỂ LÀ BẠN MÀ CŨNG CÓ THỂ LÀ KẺ THÙ

Nếu đa dạng hóa không phải là số một thì cái gì mới là số một? Câu trả lời là xu hướng, bởi vì xu hướng chính là sự vận động của quy luật tự nhiên trên thị trường. Các nhà đầu tư chuyên nghiệp thường nói: “Xu hướng là một người bạn”. Người cha giàu thường bảo: “Xu hướng có thể là bạn mà cũng có thể là kẻ thù”. Từ năm 1980 đến năm 2000, thị trường chứng khoán có xu hướng tăng giá. Thời điểm đó rất dễ kiếm tiền. Chỉ cần bỏ tiền vào thị trường, và như có phép thuật, giá trị tài sản của bạn sẽ tự động tăng lên. Nhưng bỗng nhiên, vào tháng 3-2000, xu hướng đột ngột thay đổi, và những nhà đầu tư không kịp thay đổi theo xu hướng đã bị thua lỗ hàng nghìn tỷ đôla, ngay cả khi họ có đa dạng hóa tài sản của mình.

Ọ?

Có nhiều lý do khiến người ta bị thua lỗ nhiều tiền đến thế. Dưới đây là một số lý do:

1. Họ không chú ý đến xu hướng

2. Họ để tiền trên chiếu bạc quá lâu.

3. Họ đầu tư vào những kế hoạch trói chân họ vào chiếu bạc.

4. Họ có những nhà tư vấn tồi không biết khuyên họ nên rút ra.

5. Họ không biết phải đi đâu kế tiếp.

6. Họ tiếp tục bỏ tiền vào một loại tài sản đó với hy vọng xu hướng sẽ quay lại.

NHỮNG XU HƯỚNG CẦN LƯU Ý

Tôi gọi chương này là “Hãy hỏi Newton” bởi vì tất cả các xu hướng đều tuân theo quy luật tự nhiên. Từ lâu trước ngày 11-9, Người cha giàu đã dạy tôi và con trai ông phải theo dõi chặt chẽ các xu hướng thị trường. Ông nói: “Cũng như con có thể nhìn thấy một gợn sóng trên mặt hồ yên tĩnh, một nhà đầu tư chuyên nghiệp có thể nhìn thấy một gợn sóng trên thị trường và hành động ngay lập tức. Nếu con hành động sớm, gợn sóng ấy có thể giúp con. Nếu con bỏ qua nó, nó sẽ lật đổ con”.

Sau ngày 11-9, việc theo dõi các xu hướng thị trường và tránh vi phạm các quy luật tự nhiên trở nên quan trọng hơn bao giờ hết. Dưới đây là một số xu hướng mà ngày nay tôi đang theo dõi và tận dụng chúng để có những quyết định tài chính hợp lý. Nếu bạn xem xét những xu hướng này, bạn sẽ có cơ hội kiếm lời nhiều hơn khả năng bị thua lỗ.

XU HƯỚNG 1: NHÂN KHU HỌC

“Nhân khẩu học chính là số mệnh”, Auguste Comte, triết gia Pháp thế kỷ 19, đã nói. Một lý do giúp tôi thu được lợi nhuận khi đầu tư vào thị trường bất động sản Mỹ dù thị trường lúc đó đang xao động là vì dân số Mỹ đang gia tăng. Cuộc điều tra dân số gần đây nhất vào năm 2000 cho thấy Mỹ có 281 triệu người. Các nhà nhân khẩu học dự đoán vào năm 2025, dân số có thể lên đến 350 hoặc 400 triệu người.

Nếu những con số dự đoán này tương đối chính xác thì vào năm 2025, bạn nghĩ giá bất động sản sẽ như thế nào? Nếu bạn cho rằng giá bất động sản ngày nay đắt quá thì tôi dám cá với bạn là đến năm 2025 nó sẽ còn đắt hơn nữa.

Trái lại, dân số Nhật đang có xu hướng giảm. Theo bài viết NHẬT: DÂN SỐ GIÀ ĐI VÀ NHỮNG THÁCH THỨC TÀI CHÍNH trong tạp chí Tài chính & Phát triển tháng 3-2001, một tạp chí được phát hành từng quý của Quỹ tiền tệ Quốc tế, vào năm 2025, tại Nhật, cứ mỗi hai người ở độ tuổi làm việc sẽ có một người sắp sửa về hưu. Bài viết này cũng nói rằng:

Những thay đổi về nhân khẩu sẽ là một điểm hạn chế của Nhật trong tương lai trước mắt. Sự suy giảm liên tục tỷ lệ sinh chính là cơ sở gây nên sự già cỗi và suy thoái nhanh chóng của dân số Nhật. Sự thay đổi nhân khẩu này có thể gây nên những tác động kinh tấ xã hội sâu sắc. Công nợ cao và những động lực dân số bất lợi ngày càng kiềm hãm khả năng xoay xở của chính phủ, cho thấy có thể cuối cùng sẽ phải cần đến những chính sách điều chỉnh mạnh mẽ để đưa nền kinh tế tài chính trở lại một nền tảng có thể đứng vững. Những cải cách đang được thực hiện trên hệ thống y tế và lương hưu là một bước đi đúng hướng, nhưng người ta cần tìm thêm nhiều biện pháp khác để tránh phải tăng thuế quá nhiều và tránh những thay đổi quá mức của chính phủ.

Nếu những dự đoán trên đều đúng cho cả hai nước thì bạn nghĩ đầu tư bất động sản ở nước nào sẽ tốt hơn?

XU HƯỚNG 2: NỢ

Một trong những lý do khiến những khoản nợ chính của chính phủ và cá nhân bùng nổ chính là vì ngày nay, tiền không còn là tiền nữa, mà tiền là nợ. Có một thực tế ít ai biết đến, vài năm trước đây, đồng đôla Mỹ là một đồng tiền thực sự. Khi còn nhỏ, tôi thường nhìn v những tờ giấy bạc của mình để đọc dòng chữ “Chứng nhận bạc” ở trên cùng của tờ tiền. Điều đó có nghĩa đồng đô la là một đồng tiền thật, căn cứ trên bạc hoặc vàng, những tài sản hữu hình. Ngày 15-8-1971, Tổng thống Nixon tuyên bố Mỹ sẽ không dùng tiền để bù vàng nữa. Ngày nay, những tờ tiền của Mỹ có dòng chữ “Giấy tiền Dự trữ Liên bang” ở trên cùng. Điều đó có nghĩa là đồng tiền của chúng ta không còn là tiền thật căn cứ trên tài sản nữa. Ngày nay, tiền của chúng ta chính là nợ, một tiêu sản, một tờ giấy nợ của chính phủ Mỹ.

MỘT LÝ DO VÌ SAO NGƯỜI GIÀU NGÀY CÀNG GIÀU HƠN

Việc thay đổi căn cứ đồng đôla Mỹ từ vàng và bạc sang nợ đã dẫn đến nhiều kết quả khác nhau. Một trong những kết quả đó là khoảng trống giữa người giàu và những người khác ngày càng sâu sắc hơn. Trong hơn 30 năm qua đã có một số thay đổi:

1. Nhật báo The New York Times viết rằng ngày nay ở Mỹ, 13.000 gia đình giàu nhất có thu nhập bằng 20 triệu gia đình nghèo nhất.

2. Lương hàng năm ở Mỹ tính trên đồng đôla 1998 (nghĩa là đã được điều chỉnh lạm phát), có sự thay đổi như sau:

LƯƠNG NGƯỜI LAO ĐỘNG

1970 32.522$

1999 35.864$

Con số này gia tăng xấp xỉ 10% trong 30 năm. Cũng trong giai đoạn này, theo tạp chí Fortune, mức lương trung bình thật sự hàng năm của 100 CEO hàng đầu là:>

LƯƠNG CEO

1970 1,3 triệu đôla, hay gấp 39 lần số tiền trả cho một người lao động trung bình.

1999 37,5 triệu đôla, hay gấp hơn 1.000 lần số tiền trả cho một người lao động trung bình.

Nguyên nhân việc thay đổi tiền tệ năm 1971 là rất quan trọng, bởi vì một khi tiền trở thành nợ thì chính phủ và các doanh nghiệp lớn phải khuyến khích mọi người mắc nợ. Nếu người dân không chịu mắc nợ thì nền kinh tế không thể phát triển được và sẽ bắt đầu thu hẹp lại. Đó là lý do vì sao việc theo dõi xu hướng là rất quan trọng.

Ngày nay, với lãi suất vay quá thấp, người ta cảm thất thoải mái hơn khi vay tiền nhiều hơn. Tín dụng dễ dàng và quá rẻ dẫn đến một sự gia tăng đầy kịch tính của nhũng vụ phá sản, bị tịch thu nhà cửa và cuộc sống tài chính đổ nát bởi vì họ bị ghi những khuyết điểm đáng kể như thế vào hồ sơ tín dụng. Dù nền kinh tế sẽ phát triển nhưng nó sẽ phát triển với một cái giá khủng khiếp đối với những người tiếp tục làm việc kiếm tiền và có quá ít kiến thức tài chính.

HAI SỰ NGHIỆP: SỰ NGHIỆP CỦA BẠN VÀ SỰ NGHIỆP CỦA TIỀN BẠC

Đây là một nguyên nhân nữa khiến tôi phải nêu lên câu hỏi: “Có phải đã đến lúc chúng ta nên giảng dạy về kiến thức và trách nhiệm tài chính tại các trường học?”. Ngày nay, quá nhiều thanh niên trẻ tuổi sớm bắt đầu một con đường tài chính sai lệch ngay khi mới vừa ra trường. Nếu họ hiểu biết đôi chút về tiền bạc, quản lý tiền bạc, thuế vụ, tín dụng và đầu tư, hẳn họ sẽ có cơ hội có được một cuộc sống tốt đẹp hơn.

Ngày nay, tất cả chúng ta đều cần có hai sự nghiệp: một cho chúng ta và một cho tiền bạc của chúng ta. Ví dụ như trong khi tôi kiếm tiền nhờ công việc viết lách, đó là sự nghiệp của tôi, thì tiền bạc của tôi lại làm việc trong thế giới bất động sản, đó là sự nghiệp của tiền bạc của tôi. Nếu chúng ta biết rằng chính phủ thật sự của con người cao hơn lao động tài chính của tiền bạc thì chắc chắn ai cũng muốn thúc đẩy tiền bạc làm việc tích cực hơn cho mình.

Theo tôi, sự thay đổi giá trị đồng tiền ít được lưu ý vào năm 1971 đã gây ra một trong những tác động gợn sóng tài chính lớn nhất trên thế giới. Một khi đồng tiền của chúng ta không còn dựa trên những tài sản thật sự thì khoảng cách giữa người giàu và những người khác sẽ tăng lên rất nhiều. Sự thay đổi giá trị tiền tệ này là một trong những nguyên nhân chủ yếu khiến người giàu trở nên rất giàu, còn người nghèo và những người trung lưu thì phải làm việc ngày càng vất vả hơn để kiếm được ngày càng ít tiền hơn, nợ nần nhiều hơn và phải đóng thuế cao hơn.

IN TIỀN VÀ LÀM VIỆC KIẾM TIỀN

Việc căn cứ giá trị đồng tiền trên nợ thay vì trên tài sản thực cũng gây tác động tương tự như khi bạn phải đi làm kiếm tiền mỗi ngày trong khi ông hàng xóm của bạn ngồi nhà in tiền vậy. Bạn phải làm việc ngày càng vất vả hơn bởi vì đồng tiền mà ông ta in ra sẽ khiến đồng tiền của bạn bị sụt giá. Trong khi hàng triệu người đang phải làm việc vất vả hơn và đóng thuế nhiều hơn thì rất nhiều tay quyền lực có khả năng xoay đảo cuộc chơi bằng đồng tiền khiến những người tham gia cuộc chơi theo quy luật phải khốn đốn.

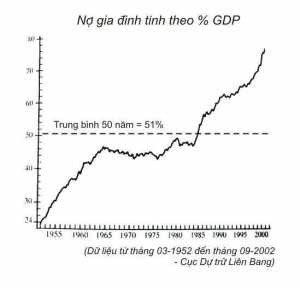

Đề bù lại số thiếu hụt do lương không tăng, lạm phát, và để cố gắng cho “bằng anh bằng em”, hàng triệu người đã đâm đầu vào nợ nần. Biểu đồ dưới đây phản ánh số nợ gia tăng theo GDP (tổng sản lượng nội địa).

TẠI SAO NỢ TĂNG?

Sau khi Mỹ không căn cứ giá trị đồng tiền vào tài sản thực nữa, số nợ quốc gia bắt đầu tăng lên. Số nợ này sẽ tăng bời vì đó là cách thức phát triển nền kinh tế hiện nay. Vì đồng tiền của chúng ta không còn là một tài sản nữa mà trở thành một công cụ nợ nên để hệ thống tiền tệ hiện nay làm việc được thì người dân và các doanh nghiệp phải lao đầu vào nợ. Nếu người dân và các công ty không mượn tiền nữa thì toàn bộ Hệ thống Dự trữ Liên bang sẽ ngừng phát triển và sẽ bắt đầu tự hủy diệt. Đó là lý do vì sao dù biểu đồ trên cho thấy người Mỹ càng ngày càng mắc nợ nhiều hơn nhưng các cơ quan tổ chức cho vay vẫn tìm ra những cách mới để người ta phải đi vay tiền.

Hãy luôn nhớ rằng dù hiện nay, tiền là nợ, nhưng nợ phải được gia tăng. Vấn đề với luật Newton là: nếu việc tăng nợ là một hành động thì đâu sẽ là phản ứng cân bằng nghịch hướng? Cũng vậy, chuyện gì sẽ xảy ra nếu người ta không vay nợ thêm nữa?

MỘT NGHÌN TỶ ĐÔLA LÀ BAO NHIÊU?

Một trong những câu hỏi thường được đặt ra là: “Làm thế nào chúng ta trả hết

được số nợ quốc gia này?”. Vì trung bình một người Mỹ kiếm được chưa đến 50.000 đôla nên hầu hết mọi người đều khó lòng tưởng tượng được một nghìn tỷ đôla là bao nhiêu. Sau đây là một bài so sánh nhỏ giữa một triệu, một tỷ và một nghìn tỷ đôla.

ĐẾM MỘT NGHÌN TỶ ĐÔLA MẤT BAO LÂU?

Nếu bạn đếm một đôla mất một giây thì bạn sẽ mất:

12 ngày 1 triệu đôla

2 năm 1 tỷ đôla

31.688 năm 1 nghìn tỷ đôla

Alan Greenspan đã từng thừa nhận rằng chỉ riêng Phúc lợi Xã hội và Medicare, Mỹ đã nợ đến 18 nghìn tỷ đôla. Làm sao chúng ta trả hết số nợ này? Ai sẽ thanh toán? Điều gì sẽ xảy ra nếu xu hường này tiếp tục?

Dù không phải là một nhàđào tạo chính quy như Alan Greenspan nhưng tôi cũng có thể đoán được rằng câu trả lời cho số nợ quá tải này là in thêm tiền. Một lý do để in thêm tiền là để thanh toán những khoản nợ của chính phủ bằng những đồng tiền rẻ hơn và kém giá trị hơn. Nếu vậy thì có nghĩa là giá cả sẽ tăng lên, số tiền tiết kiệm của bạn sẽ giảm giá trị đi, và hầu hết mọi người sẽ phải làm việc vất vả hơn để trang trải chi phí sống. Nếu giá cả tăng lên chỉ vì đồng tiền bị giảm giá trị thì như thế gọi là lạm phát. Khi đó, những con nợ lạm phát sẽ là người chiến thắng, còn những người dành dụm tiết kiệm sẽ là kẻ thất bại. Nếu lạm phát quá mức thì liệu bạn có đủ tiền trang trải khi về hưu không? Bạn có thể yên tâm đóng băng tiền bạc của mình dài hạn và ngồi hy vọng nhà quản lý quỹ hỗ tương thay đổi thị trường và lạm phát được không?

CHUYỆN GÌ XẢY RA NẾU GIẢM LẠM PHÁT?

Dĩ nhiên lạm phát có thể không xảy ra và mọi chuyện đi theo một hướng khác, nghĩa là giảm lạm phát. Tôi có một người bạn đã phải rời Buenos Aires vào năm 2002 không một xu dính túi. Anh ta nói: “Hôm qua tôi còn giàu có nhưng hôm nay tôi đã nghèo rớt mồng tơi. Hôm qua ngôi nhà của tôi trị giá đến 450.000 đôla nhưng hôm nay thì chỉ còn 45.000 đôla, nếu như có người chịu mua”. Anh ta kết luận: “Tôi thật ngạc nhiên khi mọi thứ thay đổi nhanh chóng như vậy. Không một dấu hiệu báo trước”. Dù tình hình Achentina không hoàn toàn giống Mỹ nhưng vẫn có những điểm tương tự khiến tôi lo ngại. nghèo, nhưng quan trọng hơn là vì người ta rất dễ vay

NỢ CÒN TỆ HƠN LÀ NGHÈO

Năm 1929, sau khi thị trường sụp đổ, chính phủ cạn kiệt nguồn cung cấp tiền bạc. Nói cách khác, không còn tiền nữa và nước Mỹ lâm vào cuộc Đại Khủng hoảng. Theo tôi, một trong những nguyên nhân khiến nguồn cung cấp tiền bạc cạn kiệt là vì trong những ngày tháng đó, tiền là tiền thật sự. Nó là tiền thật vì nó dựa trên những kim loại quý. Lúc đó chúng ta vẫn còn sử dụng bản vị vàng. Vì nó là tiền thật nên mỗi khi có e ngại hay nghi ngờ gì, người ta lại cất tiền thật đi.

Năm 2000, khi thị trường suy thoái, thay vì rút cạn nguồn cung cấp tiền, Cục Dự trữ Liên bang lại đem tiền phủ ngập cả thế giới. Một trong những nguyên nhân giúp chúng ta không bị rơi vào một cuộc đại khủng hoảng như những năm 1930 là vì ngày nay, rất nhiều người có tiền, vì vậy nên họ không bị

nợ. Thời Đại Khủng hoảng chưa có thẻ tín dụng. Vấn đề là vì có quá nhiều tiền giả và nợ nần nên tình hình tài chính của nhiều người còn tệ hơn cả những người nghèo thật sự. Ngày nay, hàng triệu người đang nợ ngập đầu, điều đó có nghĩa là chúng ta đang bị một dạng khủng hoảng khác. Đó là khủng hoảng tinh thần, khi chúng ta có rất nhiều tài sản vật chất nhưng lại có hàng đống nợ nần.

Như định luật Newton phát biểu: “Mọi hành động đều tạo nên một một phản ứng cân bằng nghịch hướng”. Bạn có thể muốn trở thành một nhà đầu tư giỏi hơn với rất ít tiền vốn trên chiếu bạc là vì bạn muốn chuẩn bị đối phó với phản ứng của tất cả những kiểu nợ này. Khi phản ứng này xảy ra, nếu tiền bạc của bạn sẵn sàng vận động và nếu bạn có những tài sản thực gia tăng vận tốc tiền bạc cho mình thì bạn sẽ biết mình đang làm gì.

XU HƯỚNG 3: LÃI SUẤT

Khi thị trường chứng khoán bắt đầu suy thoái vào tháng 3-2000, Cục Dự trữ Liên bang đã hạ lãi suất. Một phản ứng của giá chứng khoán và lãi suất giảm là giá bất động sản tăng lên. Việc hạ lãi suất không chỉ khuyến khích những người vận động tiền bạc chuyển sang mua bất động sản mà còn gây hại cho những người tiết kiệm tiền. Bằng cách hạ lãi suất, chính phủ đang gởi đến một tín hiệu cho những người tiết kiệm là hãy rút tiền khỏi ngân hàng và đưa chúng vào thị trường.

NGÂN HÀNG KHÔNG THÍCH NHỮNG NGƯỜI TIẾT KIỆM

Dù hầu hết mọi người đều cho rằng tiết kiệm là khôn ngoan nhưng thực tế thì ngân hàng không thích những người tiết kiệm. Ngân hàng thích những người vay tiền hơn. Họ thích một khách hàng vay 10 triệu đôla hơn là một khách hàng gởi 10 triệu đôla. Tại sao vậy? Bởi vì tiền của bạn đối với bạn là tài sản nhưng đối với ngân hàng là tiêu sản. Nghĩa là ngân hàng kiếm tiền bằng cách cho bạn vay tiền chứ không phải

bằng cách giữ tiền giùm bạn. Vì vậy nên việc hạ lãi suất sẽ khuyến khích nhiều người vay tiền hơn là gởi tiền. Câu hỏi được đặt ra là: Chuyện gì sẽ xảy ra nếu lãi suất tăng trở lại?

Vào cuối những năm 1970 và đầu những năm 1980, khi giá vàng, bạc và dầu tăng lên, lãi suất đã vượt quá 20% trước khi hạ thấp trở lại. Điều đó có thể xảy ra một lần nữa không? Chỉ có thời gian mới trả lời được. Nếu sau nhiều năm, lãi suất thấp bắt đầu tăng trở lại thì bạn có thể chờ đợi một sự thay đổi ồ ạt của nền kinh tế.

Tại sao tôi lại cho rằng lãi suất sẽ tăng lên dù hôm nay chúng đang thấp đến mức kỷ lục? Một nguyên nhân nữa là định luật Newton. Theo tiên đoán của tôi, chính phủ Mỹ sẽ phải in thêm nhiều tiền hơn để giữ nổi nền kinh tế. Nhưng nếu chính phủ in quá nhiều tiền thì mọi chuyện sẽ rất tồi tệ. Hơn cả những thất bại trong thị trường chứng khoán, một trong những thất bại lớn nhất đối với người Mỹ là tiền bạc bị mất giá trị. Từ năm 2000 đến 2003, không chỉ thị trường chứng khoán sụt giá mà cả giá trị đồng đôla Mỹ cũng vậy. Vì sự sụt giá này, người Mỹ phải gánh chịu thêm 20% thất thoát tài sản nữa. Đó là lý do vì sao chúng ta rất cần phải chú ý đến lạm phát, lãi suất, giá vàng và nợ chính phủ.

XU HƯỚNG 4: LUẬT TIẾN ĐỘNG VÀ CHẬM TRỄ

Một hòn đá bị quăng xuống nước không chỉ tạo ra một phản ứng cân bằng nghịch hướng mà còn tạo ra một phản ứng vuông góc, đó là những gợn sóng mà chúng ta thấy trên mặt nước. Đó là một ví dụ của sự tiến động. Sự trì hoãn thời gian từ khi hòn đá chạm nước cho đến khi sóng đập vào bờ ao hồ gọi là sự chậm trễ. Cả hai đều là những quy luật tự nhiên.

Hai quy luật này rất quan trọng bởi vì nhiều nhà đầu tư chỉ chú ý đến phản ứng của hòn đá mà không chú ý đến phản ứng tổng thể có tính đến thời gian trì hoãn. Một ví dụ hơi “thô bạo” hơn một chút là một khi tài xế xe hơi chỉ lo nhìn chiếc xe đằng trước mà không để ý đoàn tàu lửa đang đến gần bên hông anh ta.

Năm 1990, rất hiếm nhà đầu tư có liên lạc trực tiếp với các thị trường tài chính. Những người duy nhất thâm nhập vào thị trường là các ngân hàng và những cơ quan tổ chức lớn khác. Ngày nay, nhờ có Internet, hàng triệu nhà đầu tư đã có thể thật sự thâm nhập vào thị trường. Nếu giá cả thay đổi dù chỉ một xu, sẽ có rất nhiều nhà đầu tư phản ứng gần như ngay lập tức, bằng cách này hay cách khác. Có phải điều này có nghĩa là bạn cần phải chú ý xem xét thị trường chặt chẽ hơn? Câu trả lời là không, không cần thiết nếu bạn không muốn.

Một trong những lý do khiến luật tiến động vàhậm trễ rất quan trọng là vì bạn có thể xem xét thị trường lâu hơn, thay vì phải chăm chăm nhìn nó từng giây một. Ví dụ, nếu bạn nhìn vào xu hướng dân số, bạn có thể lên một kế hoạch đầu tư bất động sản tương ứng. Thay vì kinh hoàng khi giá nhà gia tăng, bạn có thể kiên nhẫn ngồi đợi và biết rằng về lâu dài, giá cả sẽ giảm xuống trước khi tăng lên lại. Hay bạn có thể mua một mảnh đất thô không đắt lắm và ngồi chờ cho đến khi thành thị mở rộng đến miếng đất của bạn. Khi vợ chồng tôi chuyển đến Phoenix, Arizona, chúng tôi đã làm thế vì Phoenix là thành phố lớn phát triển nhanh nhất ở Mỹ. Đó là 12 năm về trước. Trong 12 năm đó, thành phố này không phải luôn là số một, nhưng nó luôn là thành phố phát triển nhất nhì, nếu tính theo xu hướng.

Trong lĩnh vực doanh nghiệp, tôi cũng áp dụng quan điểm xem xét theo xu hướng lâu dài. Thay vì đầu tư thời gian vào những lĩnh vực đã trưởng thành như công nghiệp xe hơi hay máy bay, tôi thường ưu tiên đầu tư xây dựng một doanh nghiệp với những sản phẩm dịch vụ sẽ phát triển lâu dài nhiều hơn.

SỰ GIA TĂNG NHỮNG DOANH NGHIỆP TƯ NHÂN NHỎ

Với tuổi tác già đi cùng những cuộc sa thải quy mô lớn, người ta đang bắt đầu nhận ra rằng sự bảo đảm công việc chỉ là một chuyện hoang đường và những kế hoạch hưu trí khó có thể mang đến cho họ một sự an toàn tài chính dài hạn. Tôi tin rằng xu hướng thành lập những doanh nghiệp nhỏ sẽ gia tăng.

Xu hướng hiện nay là mọi người đang bắt đầu những doanh nghiệp mới, mua các công ty khác hay bắt đầu kinh doanh trong ngành, chẳng hạn như với lĩnh vực tiếp thị qua mạng. Tôi thường đề cập đến những doanh nghiệp tiếp thị qua mạng bởi vì chúng cung cấp một lối vào không quá tốn kém cho những người muốn bắt đầu một doanh nghiệp riêng và cũng mang đến cho họ một sự huấn luyện và tư vấn rất giá trị. Việc xây dựng một doanh nghiệp thành công cho phép người ta kiểm soát được một sự bảo đảm tài chính dài hạn. Dù vậy, hãy nhớ rằng một điều rất quan trọng là bạn phải siêng năng cần cù học hỏi trước khi tham gia bất cứ một nhóm tiếp thị qua mạng nào hay mua bất cứ công ty nhỏ nào.

XU HƯỚNG 5: KIẾN THỨC TÀI CHÍNH

Một trong những x quan trọng nữa cần phải lưu ý, đó là mối quan hệ giữa tiền bạc và kiến thức tài chính của bạn. Khi tôi phất lên từ những năm mới hai mươi tuổi, tôi đã thật sự nghĩ rằng mình quả là một nhân tài tài chính. Tôi cũng tưởng rằng vì thu nhập của mình tăng lên nên kiến thức tài chính của mình cũng tăng lên. Và một lần

nữa, tôi đã vi phạm định luật Newton. Thay vì tăng lên tỷ lệ thuận với thu nhập của mình, kiến thức tài chính của tôi lại giảm đi theo tỷ lệ nghịch.

Dù đó là một bài học khá đau đớn nhưng tôi cũng phải nhận ra rằng càng thành công về tài chính, tôi càng phải khiêm tốn và không ngừng học hỏi nhiều hơn để không phải trả lại thị trường những gì mình đã thu được. Tôi cũng nhận ra rằng không chỉ tiền bạc tuân theo định luật Newton mà cả kiến thức tài chính cũng vậy.

MỘT LỜI CUỐI

Người cha giàu đã nói: “Hãy tuân theo quy luật tự nhiên. Hãy luôn nhớ rằng Mẹ Thiên Nhiên không quan tâm con là một triệu phú hay một kẻ ăn mày. Nếu một triệu phú và một kẻ ăn mày cùng nhảy từ một tòa nhà cao xuống đất mà không mang dù thì định luật hấp dẫn sẽ đối xử với hai người như nhau”.

Bạn có thể dùng phím mũi tên để lùi/sang chương. Các phím WASD cũng có chức năng tương tự như các phím mũi tên.