Dạy Con Làm Giàu – Tập 3

CHƯƠNG 23 Nhà đầu tư chuyên môn

Người bố giàu định nghĩa nhà đầu tư chuyên môn là một người có tiền và hiểu biết về đầu tư. Nhà đầu tư chuyên môn thường là nhà đầu tư đủ điều kiện nhưng có thời gian đầu tư vào việc tích lũy các kiến thức hiểu biết về tài chính. Chẳng hạn trên lĩnh vực chứng khoán, những nhà đầu tư ở cấp bậc này thường bao gồm những người mua bán cổ phiếu chuyên nghiệp. Nhờ vào trình độ kiến thức của mình, những nhà đầu tư này hiểu dược sự khác nhau giữa trường phái đầu tư ‘nền tảng’ và trường phái đầu tư ‘kỹ thuật’.

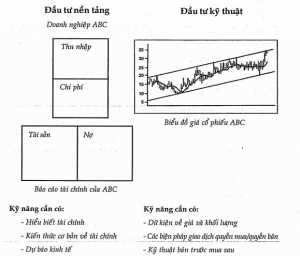

1. TRƯỜNG PHÁI ĐẦU TƯ NỀN TẢNG:

Người bố giàu nói, “Một nhà đầu tư theo trường phái đầu tư nền tảng giảm thiểu rủi ro bằng cách phân tích các báo cáo tài chính của các công ty, để xác định giá trị và tốc độ tăng trưởng.” Yếu tố xem xét quan trọng nhất khi chọn cổ phiếu đầu tư chính là khả năng lợi nhuận của công ty trong tương lai. Nhà đầu tư chuyên môn theo trường phái này đều nghiên cứu kỹ lưỡng các báo cáo tài chính trước khi quyết định đầu tư. Họ cũng đồng thời xem xét đến tình hình kinh tế chung cũng như viễn cảnh phát triển của toàn ngành mà công ty hiện đang sản xuất, kinh doanh. Sự lên xuống của lãi suất cũng là một chỉ số phân tích rất quan trọng đối với các nhà đầu tư này.

Warren Buffet được thừa nhận là một trong những nhà đầu tư theo trường phái nền tảng xuất sắc nhất.

2. TRƯỜNG PHÁI ĐẦU TƯ KỸ THUẬT:

Theo người bố giàu, “một nhà đầu tư theo trường phái đầu tư kỹ thuật, đầu tư vào những biến động nhạy cảm của thị trường và luôn mua bảo hiểm để phòng ngừa tình huống bị lỗ nặng.” Yếu tố xem xét quan trọng nhất khi chọn cổ phiếu đầu tư được dựa trên quy tắc cung cầu. Nhà đầu tư kỹ thuật nghiên cứu các sơ đồ biến động của giá cổ phiếu, và phán đoán xem liệu số lượng cổ phiếu bán ra có đủ đáp ứng nhu cầu mua vào dự tính hay không.

Nhà đầu tư kỹ thuật có khuynh hướng mua cổ phiếu dựa trên sự nhạy cảm về giá và thị trường. Cách thức mua vào cũng giống như tâm lý mua sắm của những người nội trợ, đi tìm kiếm những mặt hàng giảm giá hay bán rẻ. Thực chất nhiều nhà đầu tư kỹ thuật không khác gì với dì Doris của tôi. Dì Doris đi mua sắm với những người bạn của mình bởi vì các hàng hóa đang được giảm giá, hay bởi vì mọi người bạn khác của dì ai cũng đều mua mặt hàng đó. Rồi sau đó khi về tới nhà, dì lại tự hỏi tại sao mình mua những hàng hóa đó, dùng thử qua rồi đem đi trả để lấy lại tiền và đi mua sắm tiếp.

Nhà đầu tư theo trường phái này thường nghiên cứu các sơ đồ biến động của giá cổ phiếu dựa trên các dữ liệu thu thập trước đây. Một nhà đầu tư kỹ thuật đúng nghĩa không hề quan tâm đến các hoạt động sản xuất, kinh doanh của công ty như nhà đầu tư nền tảng. Thay vào đó, họ quan tâm đến các chỉ số về trạng thái thị trường và giá cổ phiếu.

Một trong những lý do khiến cho nhiều người coi đầu tư là rủi ro bởi vì hầu hết mọi người thường đầu tư theo cách thức của trường phái kỹ thuật, nhưng lại không hề phân biệt sự khác nhau giữa một nhà đầu tư kỹ thuật và một nhà đầu tư nền tảng. Nguyên nhân làm cho đầu tư theo trường phái kỹ thuật trông có vẻ rủi ro bởi vì giá cổ phiếu luôn trồi sụt theo sự biến động nhạy cảm của thị trường. Dưới đây là một số ví dụ giải thích lý do làm cho giá cổ phiếu luôn biến động:

Một cổ phiếu có thể trở thành mục tiêu săn đuổi vào lúc này, nhưng lúc khác không ai thèm ngó tới; hoặc công ty kích thích cung cầu thị trường bằng cách tách cổ phiếu, phát hành thêm cổ phiếu, hay mua lại cổ phiếu để giảm bớt số lượng phát hành trên thị trường;

Các công ty tài chính (như quỹ hỗ tương hay quỹ hưu trí) mua bán cổ phiếu với số lượng lớn làm ảnh hưởng thị trường.

Đầu tư trông có vẻ rủi ro đối với một người đầu tư trung bình bởi vì những người này không có những kỹ năng hay hiểu biết tài chính cơ bản để đầu tư theo trường phái nền tảng, cũng như không có đủ kỹ năng cần thiết của một nhà đầu tư kỹ thuật. Những người này, nếu không nằm trong hội dồng quản trị của công ty làm thay đổi nguồn cung cổ phiếu, thì đều không có biện pháp quản lý các biến động cung cầu về giá cổ phiếu trên thị trường cạnh tranh. Họ hoàn toàn bị chi phối bởi những dao động nhạy cảm của thị trường.

Có nhiều trường hợp các nhà đầu tư nền tảng phát hiện một công ty tuyệt vời có mức lợi nhuận cao, nhưng vì một lý do nào đó các nhà đầu tư kỹ thuật đều phớt lờ công ty đó. Kết quả là giá cổ phiếu của công ty vẫn không nhúc nhích mặc dù dó là một công ty được quản lý tốt và sinh lợi nhuận. Trong thị trường ngày nay, nhiều người đầu tư vào những đợt phát hành đầu tiên của những công ty Internet không có doanh thu hay lợi nhuận gì cả. Đó là một minh họa về tác động ảnh hưởng của các nhà đầu tư kỹ thuật dối với giá trị cổ phiếu của một công ty.

Từ năm 1995, các nhà đầu tư theo cả hai trường phái nền tảng và kỹ thuật đều không kiếm tiền được. Trong tình trạng biến động dữ dội của thị trường như hiện nay, những người đầu tư liều mạng là kẻ chiến thắng trong khi những người đầu tư cẩn thận trên cơ sở giá trị đều thua cuộc. Thực tế cho thấy nhiều người đầu tư liều mạng đã làm tất cả các nhà đầu tư kỹ thuật phải hoảng sợ vì giá của những cổ phiếu gần như không có giá trị gì cả lại leo thang đến mức kỷ lục. Thế nhưng khi thị trường sụp đổ, chính những người đầu tư có căn cơ nền tảng vững chắc và có những kỹ thuật mua bán lão luyện lại trở thành kẻ hốt bạc. Những tay đầu cơ nghiệp dư chạy ùa vào thị trường, cũng như những công ty lần đầu phát hành cổ phiếu đó đều bị tổn thương nặng nề trong một cú hích xuống của thị trường. Người bố giàu nói, “Mối nguy hiểm của những phi vụ làm giàu chụp giựt mà không có gì bảo hiểm là khả năng rơi tự do ở tốc độ chóng mặt. Vì kiếm được nhiều tiền dễ dàng, nhiều người ta tự cho mình là thiên tài trong khi bản chất của họ chỉ là những kẻ ngu không hơn không kém.” Người bố giàu tin rằng những kỹ năng của hai trường phái đầu tư đều rất quan trọng để sinh tồn trong một thế giới đầu tư nhiều biến động lên xuống.

Charles Dow của chỉ số Dow-Jones là một nhà đầu tư kỹ thuật danh tiếng. Điều đó giải thích tại sao tạp chí Wall Street do ông sáng lập đều mang đậm dấu ấn của trường phái đầu tư kỹ thuật.

George Soros thường được coi là một trong những nhà đầu tư kỹ thuật giỏi nhất.

Sự khác nhau giữa hai trường phái đầu tư này rất sâu sắc. Trường phái đầu tư nền tảng phân tích công ty từ các báo cáo tài chính để đánh giá sức mạnh của công ty và khả năng thành công sau này. Ngoài ra, trường phái này còn kết hợp phân tích trong bối cảnh chung của nền kinh tế và của ngành.

Trường phái đầu tư kỹ thuật dựa trên cơ sở các biểu đồ giá và khối lượng giao dịch cổ phiếu. Trường phái này có thể xem xét tỷ lệ mua bán cổ phiếu và sử dụng các biện pháp kỹ thuật như bán trước mua sau. Mặc dù cả hai trường phái đều sử dụng dữ kiện thực tế làm cơ sở phân tích, nguồn dữ kiện được dùng cho mỗi trường phái lại rất khác nhau. Ngoài ra, cả hai trường phái đều sử dụng những kỹ năng và thuật ngữ khác nhau. Điều đáng sợ nhất là nhiều người đầu tư hiện nay khi đầu tư đều không có chút hiểu biết hay kỹ năng nào của cả hai trường phái cả. Thậm chí, tôi có thể dám đặt cược là những người này không phân biệt được hai trường phái đầu tư này khác nhau như thế nào.

Người bố giàu thường nói, “Những nhà đầu tư chuyên môn cần phải hiểu biết rõ cách phân tích cả về nền tảng lẫn kỹ thuật.” Trong các sơ đồ dưới đây mà người bố giàu đã vẽ khi dạy tôi, chúng ta có thể thấy được nguyên nhân tại sao chúng ta có những cách đầu tư khác nhau. Tuy khác nhau nhưng sự hiểu biết và kỹ năng của cả hai trường phái đều rất cần để dạy cho con em chúng ta ngay từ nhỏ.

Mọi người thường hỏi tôi, “Tại sao nhà đầu tư chuyên môn cần phải hiểu cả hai cách đầu tư như thế?”. Câu trả lời của tôi chỉ gói gọn trong một chữ tự tin. Những người đầu tư trung bình cảm thấy đầu tư là rủi ro vì các lý do sau:

1. Những người này thường đứng bên ngoài và cố nhìn vào bên trong của một công ty hay một tài sản mà họ muốn đầu tư vào. Nếu họ không biết đọc hiểu các báo cáo tài chính, họ sẽ hoàn toàn phụ thuộc và bị động bởi ý kiến của người khác.

2. Nếu mọi người không biết đọc hiểu báo cáo tài chính, thế thì bảng tóm tắt tài chính của chính họ thường lộn xộn và bừa bộn. Như người bố giàu đã nói, “Nếu một người có nền tảng tài chính không vững, sự tự tin của người ấy rất yếu.” Một người bạn của tôi tên là Keith Cunningham cũng thường nói, “Lý do chính mà mọi người không muốn nhìn vào bảng tóm tắt tài chính của mình là vì họ sợ nhìn thấy mình đang mắc bệnh ung thư về tiền bạc.” Thế nhưng một khi họ chữa được chứng bệnh tài chính đó, cả cuộc đời còn lại của họ sẽ được cải thiện – thậm chí cả sức khỏe của họ cũng sẽ tốt lên hơn.

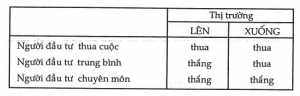

3. Hầu hết mọi người chỉ biết kiếm tiền khi thị trường đi lên, do đó họ rất sợ thị trường tụt dốc. Nếu một người hiểu biết về đầu tư kỹ thuật, người ấy sẽ có kỹ năng kiếm tiền ngay cả khi thị trường đi lên hay đi xuống. Người đầu tư trung bình không có những kỹ năng như thế, họ chỉ kiếm được tiền khi thị trường đi lên, và thường sẽ mất toàn bộ số tiền họ kiếm được khi thị trường xuống dốc. Người bố giàu nói, “Người đầu tư kỹ thuật đầu tư có bảo hiểm. Còn người đầu tư trung bình chẳng khác nào một người đi máy bay không có dù bảo hiểm.”

4. Càng tệ hơn là thị trường khi tụt xuống bao giờ cũng nhanh hơn khi đi lên. Cho nên, những nhà đầu tư kỹ thuật khi gặp thị trường xuống dốc đều rất vui mừng bởi vì họ có thể kiếm tiền nhanh hơn trong khi những người đầu tư trung bình khác đều bị mất tiền. Dưới đây là bảng tóm tắt khả năng kiếm tiền của các loại nhà đầu tư khác nhau:

Nhiều người thường bị lỗ bởi vì họ chần chừ quá lâu trước khi nhảy vào thị trường. Họ sợ bị lỗ nên cứ nấn ná chờ đợi cho đến khi có dấu hiệu rõ ràng về một thị trường đi lên. Và ngay khi họ nhảy vào, thị trường đã lên tới đỉnh điểm nên rớt trở lại làm cho họ bị lỗ nặng nề.

Các nhà đầu tư chuyên môn không quan tâm nhiều đến hướng lên xuống của thị trường. Họ nhảy vào đầy tự tin với một kế hoạch sẵn sàng cho thị trường đi lên. Khi thị trường đi xuống, họ thay đổi kế hoạch, dứt điểm với các giao dịch trước đây và sử dụng các kỹ thuật như quyền mua, bán trước mua sau để kiếm lời. Có nhiều kế hoạch và chiến lược khác nhau càng giúp những người này đầu tư một cách tự tin hơn.

TẠI SAO BẠN MUỐN TRỞ THÀNH NHÀ ĐẦU TƯ CHUYÊN MÔN

Người đầu tư trung bình luôn sống trong nỗi phập phồng lo sợ về một thị trường bị sụp đổ hay rớt giá. Bạn có thể thường nghe họ nói, “Chuyện gì xảy ra nếu tôi mua cổ phiếu này và bị mất giá?” Chính vì sự sợ hãi đó, họ đã không tận dụng được những cơ hội kiếm lời trong bất kỳ tình huống nào. Nhà đầu tư chuyên môn chờ đợi thị trường cả đi lên lẫn đi xuống. Khi giá tăng, họ biết cách giảm thiểu rủi ro và kiếm lời. Họ cònr biết cách mua ‘bảo hiểm’ trong trường hợp giá cổ phiếu tăng hay giảm một cách đột biến. Nói cách khác, các nhà đầu tư chuyên môn đều có thể kiếm lời trong mọi tình huống và mua bảo hiểm phòng ngừa trường hợp bị lỗ.

VẤN ĐỀ CỦA NHỮNG NGƯỜI MỚI ĐẦU TƯ

Hiện tại với tình hình thị trường đang lên cơn sốt, tôi thường nghe nhiều người mới đầu tư nói rất tự tin, “Tôi không cần lo sợ thị trường bị sụp đổ bởi vì lần này khác hẳn.” Một người đầu tư kinh nghiệm đều biết rõ mọi thị trường đều có lúc lên lúc xuống. Vào thời điểm tôi viết quyển sách này, chúng ta đang chứng kiến một thị trường đang phát triển mạnh mẽ hơn bao giờ hết trong lịch sử thế giới. Liệu thị trường lần này có nguy cơ bị sụp đổ hay không? Nếu lịch sử lặp lại, thế thì chúng ta cũng sẽ phải gặp một trong những thị trường sụp đổ tệ hại nhất.

Isaac Newton – nhà bác học nổi tiếng, từng bị mất trắng trong vụ sụp đổ South Sea Bubble đã từng nói, “Tôi có thể đo dạc, tính toán lực chuyển động của các thiên thần, nhưng với sự điên rồ cửa con người tôi đành bó tay.” Theo tôi, thị trường hiện tại tràn ngập sự điên rồ đó. Mọi người đều hăm hở làm giàu chụp giựt trên thị trường. Tôi e rằng chẳng bao lâu chúng ta sẽ thấy hàng triệu người bị mất trắng vì đầu tư trên thị trường, thậm chí có người đi vay để đầu tư mà lẽ ra họ nên đầu tư trước hết cho sự hiểu biết và kinh nghiêm của mình. Thế nhưng, tôi cũng rất hồi hộp chờ đợi bởi vì khi đó mọi người sẽ hoảng hốt bán tháo các cổ phiếu, và đó chính là lúc mà các nhà đầu tư chuyên môn sẽ thắng lớn.

Không phải khủng hoảng là tồi tệ, mà chính sự hốt hoảng về mặt cảm tính xảy ra trong thời điểm sụp đổ hay cơ hội đó mới làm cho toàn xã hội rối ren. Vấn đề của những người mới đầu tư là họ chưa từng trải qua một đợt khủng hoảng thị trường thực sự nào bởi vì thị trường đã không ngừng đi lên từ năm 1974. Nhiều vị quản lý các quỹ đầu tư có khi chưa sinh ra vào năm 1974, cho nên họ khó mà hiểu được một sự khủng hoảng thị trường sẽ tồi tệ với họ đến mức nào, nhất là khi sự khủng hoảng đó kéo dài trong nhiều năm như đã từng xảy ra với thị trường chứng khoán ở Nhật.

Người bố giàu chỉ nói, “Không thể đoán được diễn biến của thị trường. Điều quan trọng hơn hết là chúng ta nên sẵn sàng chuẩn bị trước mọi tình huống.” Người còn nói thêm, “Cơn sốt thị trường có vẻ như sẽ kéo dài mãi, điều đó làm cho mọi người trở nên cẩu thả hơn, ít hiểu biết hơn và tự mãn hơn. Còn nếu khủng hoảng thị trường kéo dài sẽ làm cho mọi người quên mất chính lúc khủng hoảng mới là cơ hội tốt nhất để làm giàu. Đó chính là lý do tại sao mà con muốn trở thành một nhà đầu tư chuyên môn.”

TẠI SAO THỊ TRƯỜNG SẼ SỤP ĐỔ NHANH HƠN TRONG THỜI ĐẠI THÔNG TIN

Trong quyển sách Chiếc Xe Lexus và Nhành Ô-liu – một quyển sách rất cần thiết cho những ai muốn tìm hiểu về kỷ nguyên mới của sự kinh doanh toàn cầu, tác giả Thomas L. Friedman thường đề cập đến ‘nhóm người điện tử’. Đó là một nhóm gồm hàng ngàn thanh niên còn rất trẻ kiểm soát những khoản tiền điện tử khổng lồ. Những ‘người điện tử’ này thường thấy ở các ngân hàng lớn, quỹ hỗ tương, quỹ bảo hiểm, và các tổ chức tương tự. Họ có sức mạnh chỉ cần mỗi lần nhấp chuột là có thể di chuyển hàng triệu tỷ đô từ một quốc gia này đến một quốc gia khác chỉ trong chớp mắt. Sức mạnh đó làm cho những ‘người diện tử’ này còn đáng sợ hơn cả những chính trị gia.

Vào năm 1997, tôi đến các nước Đông Nam Á và chứng kiến những ‘người điện tử’ đã di chuyển tiền của mình ra khỏi các nước Thái Lan, Malaysia, Indonesia, và Hàn Quốc, khiến cho nền kinh tế của các nước này bị suy thoái chỉ trong vòng một đêm. Thật chẳng thoải mái và yên ổn chút nào khi ở các nước này vào thời điểm tệ hại đó.

Đối với những bạn đầu tư toàn cầu, chắc hẳn các bạn còn nhớ có một thời hầu hết khắp thế giới, thậm chí cả phố Wall đều đồng loạt tán dương nền kinh tế của những con cọp châu Á mới. Ai ai cũng đều muốn đầu tư vào các nước này. Thế nhưng bất thình lình, chỉ trong vòng một đêm toàn bộ mọi thứ đều đảo lộn. Đâu đâu cũng bắt gặp những chuyện giết người, tự sát, bạo dộng, cướp bóc, và cảm giác trì trệ tệ hại về tài chính trở thành bầu không khí chung ở khắp nơi. Những ‘người điện tử’ không còn ưa thích thực tế ở các quốc gia đó nên đã di chuyển tiền đầu tư chỉ trong một vài giây.

Thomas Friedman đã viết trong cuốn sách mình như sau: “Hãy nghĩ ‘những người điện tử’ ấy giống như bầy trâu rừng đang gặm cỏ trên một cánh đồng xanh mướt ở châu Phi. Khi một con trâu rừng ở ngoài bìa nhìn thấy một vật gì đó đang chuyển động phía sau lùm cây um tùm gần chỗ gặm cỏ của cả đàn, con trâu đó sẽ không nói với con trâu kế bên thế này, ‘Trời, không biết có phải chúa sơn lâm ở phía sau lùm cây kia không’. Con trâu ấy sẽ không hề nói như thế, mà chỉ nháo nhào chạy tán loạn. Cả bầy trâu rừng không chỉ chạy ào ào một trăm thước mà thôi, mà chúng sẽ chạy sang nước khác và nghiền nát mọi thứ trên đường đi của chúng.”

Đó chính là những gì đã xảy ra ở các nước được gọi là ‘con cọp châu Á’ ấy vào năm 1997. Nền kinh tế của các quốc gia đó từ chỗ lạc quan chuyển sang chỗ bạo loạn và suy thoái chỉ trong vòng một vài ngày.

Đó là lý do tại sao tôi cho rằng những cuộc khủng hoảng thị trường sẽ xảy ra nhanh hơn và trầm trọng hơn trong thời đại Thông Tin.

LÀM THẾ NÀO BẢO VỆ MÌNH TRƯỚC NHỮNG CUỘC KHỦNG HOẢNG ẤY?

Phương cách mà các nước ấy đang thực hiện để bảo vệ chính mình trước sự ảnh hưởng của ‘những người diện tử’ là dọn dẹp sạch sẽ và thắt chặt lại tình trạng tài chính quốc gia, đồng thời tăng cường các yêu cầu đòi hỏi và tiêu chuẩn về tài chính của mình. Thomas Friedman viết: “Phó Thư ký Kho bạc Nhà nước, Larry Summers, đã một lần quan sát thấy thế này, ‘Tôi cho rằng một khám phá quan trọng nhất đã hình thành nên thị trường tài chính hôm nay chính là các chuẩn mực kế toán chung được chấp nhận. Chúng ta cũng cần điều ấy trên phạm vi quốc tế. ‘Quỹ Tiền tệ Quốc tế (IMF) đã có một thành công nhỏ, nhưng không phải không đáng kể, ở Hàn Quốc khi một giáo viên đứng lớp kế toán cho biết thông thường trong kỳ học mùa đông, cả lớp chỉ có khoảng 22 người, thế nhưng vào năm 1998 số học sinh trong lớp đã tăng đến mức kỷ lục: 385 người. Chúng ta cần sự phổ cập ấy ở hàng ngũ công ty ở Hàn Quốc, cũng như trên phạm vi toàn quốc ở Mỹ’.”

Cách đây nhiều năm, người bố giàu cũng nói tương tự, nhưng Người không đề cập đến cả nước như Larry Summers. Người chỉ đề cập đến một cá nhân muốn thành công về mặt tài chính. Người nói, “Sự khác nhau giữa người giàu và người nghèo không chỉ ở tiền bạc, mà còn ở sự hiểu biết tài chính và mức độ quan trọng mà họ nhận thấy ở sự hiểu biết đó. Nói vắn tắt hơn, người nghèo thường coi nhẹ sự hiểu biết về tài chính cho dù họ kiếm dược bao nhiêu tiền đi chăng nữa.” Người còn nói thêm, “Những người không quan tâm đến sự hiểu biết tài chính thường không thể biến những ý tường của mình thành tài sản và tạo ra những tài sản khác. Thay vì tạo ra tài sản, họ chi tạo ra nợ từ sự coi thường hiểu biết tài chính đó của mình.”

THOÁT RA CÒN QUAN TRỌNG HƠN NHẢY VÀO

Người bố giàu nói, “Lý do khiến cho hầu hết những người đầu tư trung bình bị mất tiền là vì đầu tư vào một tài sản thường dễ dàng nhưng lại khó thoát ra. Nếu con muốn trờ thành một người đầu tư khôn ngoan, con cần phải biết cách thoát ra cũng như nhảy vào một cơ hội đầu tư.” Ngày nay khi tôi đầu tư, một trong những chiến lược quan trọng nhất mà tôi bắt buộc phải xem xét chính là làm thế nào có thể thoát ra được khi mình muốn. Người bố giàu nói, “Mua một khoản đầu tư chẳng khác nào như hôn nhân. Lúc đầu, mọi thứ thật đáng yêu và ngập tràn hạnh phúc. Thế nhưng khi cơm bắt đầu không lành và canh không ngọt ly hôn còn đau đớn và khổ sở hơn những niềm hạnh phúc đã có từ thuở ban đầu. Do đó, con phải luôn coi đầu tư như chuyện hôn nhân vậy, bởi vì nhảy vào bao giờ cũng dễ dàng hơn khi thoát ra.”

Cả hai người bố đều có hôn nhân hạnh phúc. Cho nên khi người bố giàu nói về ly hôn, không phải Người muốn cổ vũ chuyện ly dị mà chỉ muốn tôi nên suy nghĩ dài hạn. Người nói, “Xác suất là 50% mọi cuộc hôn nhân đều kết thúc ở ly dị, nhưng trong thực tế gần như 100% các cuộc hôn nhân đều nghĩ sẽ đánh bại xác suất đó.” Và đó là lý do tại sao có rất nhiều người mới đầu tư lại đi mua cổ phiếu từ những nhà đầu tư lão làng hơn. Trên khía cạnh này, người bố giàu đã nói một câu thật đáng ghi nhớ, “Hãy luôn nhớ rằng khi con đang hí hửng mua một tài sản, chắc chắn sẽ có một ai đó biết nhiều hơn về tài sản ấy và rất sẵn lòng bán lại cho con!”

Khi mọi người học hỏi đầu tư thông qua trò chơi Cashflow, một trong những kỹ năng học được là khi nào nên mua và khi nào nên bán. Người bố giàu nói, “Khi con mua một khoản đầu tư, con cũng nên suy nghĩ khi nào nên bán nó, nhất là những cơ hội đầu tư được chào mời với các nhà đầu tư đủ điều kiện hay những nhà đầu tư ở cấp bậc cao hơn. Trước sự phức tạp và da dạng về sản phẩm đầu tư, chiến lược thoát ra của con càng trở nên quan trọng hơn chiến lược nhảy vào. Khi tham gia các cơ hội đầu tư như thế, con nên biết chuyện gì sẽ xảy ra đối với cả hai trường hợp thành công và thất bại của cơ hội đầu tư ấy.”

CÁC CÁCH KIỂM SOÁT CỦA NHÀ ĐẦU TƯ CHUYÊN MÔN

1. Kiểm soát chính mình

2. Kiểm soát thu / chi trên tài sản / nợ

3. Kiểm soát khi nào nên bán và khi nào nên mua

3K CỦA NHÀ ĐẦU TƯ CHUYÊN MÔN

1. Kiến thức

2. Khoản tiền dư dồi dào – có thể

GHI CHÚ CỦA SHARON – ĐỒNG TÁC GIẢ

Các nhà đầu tư chuyên môn, dù theo trường phái nền tảng hay kỹ thuật, đều phân tích một doanh nghiệp từ bên ngoài. Vấn đề họ cần quyết định ở đây là có nên ‘mua’ hay không. Nhiều người đầu tư thành công đều hài lòng ở cấp bậc đầu tư chuyên môn này. Có sự hiểu biết tài chính đúng đắn và được tư vấn thích hợp, nhiều nhà đầu tư chuyên môn có thể trở thành triệu phú. Những người này thường đầu tư vào những doanh nghiệp do người khác phát triển và quản lý. Với kiến thức tài chính có sẵn, các nhà đầu tư chuyên môn đều có thể tự mình phân tích công ty từ các báo cáo tài chính.

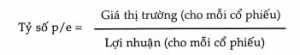

Ý nghĩa của tỷ số p/e (price/earnings ratio)

Nhà đầu tư chuyên môn thường theo dõi tỷ số p/e của một cổ phiếu, còn được gọi là ‘bội số thị trường’. Tỷ số này được đo giữa giá cổ phiếu hiện tại trên thị trường và lợi nhuận của công ty trong tài khóa trước đây trên mỗi cổ phiếu. Nói chung, một tỷ số p/e thấp có nghĩa là cổ phiếu đang được bán ở mức thấp so với khả năng sinh lợi nhuận của nó; một tỷ số p/e cao cho thấy giá cổ phiếu hiện khá cao và có khả năng đây không phải là một cơ hội mặc cả tốt.

Tỷ số p/e của hai công ty thành công thường khác nhau nếu hai công ty ấy thuộc ngành nghề khác nhau. Chẳng hạn, những công ty thuộc ngành công nghệ cao có mức tăng trưởng cao và lợi nhuận cao thường được bán ở tỷ số p/e cao rất nhiều lần so với những công ty lâu năm thuộc ngành công nghệ thấp có mức độ tăng trưởng ổn định. Bạn có thể nhìn thấy điều đó trong các công ty Internet hiện nay: nhiều công ty trong số ấy có giá cổ phiếu rất cao ngay cả khi công ty chưa có lợi nhuận. Trong trường hợp này, giá cao phản ánh sự mong đợi của thị trường vào khả năng sinh lời nhiều của công ty trong tương lai.

Tỷ số p/e trong tương lai mới là mấu chốt

Các nhà đầu tư chuyên môn nhận thấy tỷ số p/e hiện tại không quan trọng bằng tỷ số p/e tương lai. Nhà đầu tư muốn đầu tư vào những công ty có tương lai tài chính vững mạnh và lạc quan. Để tỷ số p/e có ý nghĩa hơn, các nhà đầu tư cần nắm nhiều thông tin hơn về công ty. Nhìn chung, những người này thường so sánh các chỉ số tài chính của công ty giữa các năm để đánh giá mức độ tăng trưởng của công ty. Họ còn so sánh các chỉ số này của công ty với những công ty khác trong cùng ngành nghề.

Không phải người đầu tư mua bán hàng ngày nào cũng là nhà đầu tư chuyên môn

Hiện nay, càng có nhiều người tham gia mua bán cổ phiếu hàng ngày nhờ sự tiện lợi của các dịch vụ trực tuyến. Người mua bán hàng ngày hy vọng sẽ kiếm được lời trong ngày nhờ thực hiện các giao dịch cổ phiếu. Có thể phân biệt một người mua bán hàng ngày thành công với một người không thành công dựa vào khả năng hiểu biết phía sau tỷ số p/e đơn thuần. Những người thành công đều chịu khó dành thời gian nghiên cứu, học hỏi các kỹ năng và quy tắc cơ bản của đầu tư nền tảng hay kỹ thuật. Những người giao dịch không có kiến thức tài chính và kỹ năng phân tích, thực chất chỉ là những tay cờ bạc. Chỉ có những người mua bán hàng ngày thành công có nhiều hiểu biết nhất mới được coi là những nhà đầu tư chuyên môn.

Số liệu thống kê cho thấy đa số những người mới tham gia mua bán hàng ngày đều bị lỗ và ngưng giao dịch trong vòng hai năm. Giao dịch hàng ngày là một hoạt động cạnh tranh rất dữ dội trong nhóm L, mà ở đó những người biết chuẩn bị và có hiểu biết nhiều nhất sẽ sử dụng tiền bạc của người khác.

Bạn có thể dùng phím mũi tên để lùi/sang chương. Các phím WASD cũng có chức năng tương tự như các phím mũi tên.