Dạy Con Làm Giàu – Tập 3

CHƯƠNG 14 Bài học đầu tư số 12

Các quy tắc đầu tư cơ bản

Tôi đã thôi tìm kiếm việc làm với các hãng hàng không. Vào tháng 6 năm 1974, tôi quyết định sẽ đi theo con đường kinh doanh. Tôi quyết định như thế chẳng mấy khó khăn bởi vì người bố giàu sẽ sẵn lòng hướng dẫn tôi, thế nhưng áp lực phải thành công trong tôi cứ nặng dần. Tôi cảm thấy mình quá thua kém về mặt tài chính khi so sánh với Mike.

Trong một lần gặp mặt, tôi tâm sự hết nỗi niềm của mình với người bố giàu. Tôi nói, “Con đã có trong tay 2 kế hoạch tài chính: một đảm bảo sự an toàn ổn định, và một nhắm tới mục đích tiện nghi. Thế nhưng cho dù chúng thành công, con vẫn sẽ không bao giờ giàu như bố và Mike với tốc độ đầu tư đó.”

Người bố giàu chỉ nhếch mép cười khi nghe tôi nói thế. Một hồi sau, Người nói, “Đầu tư không phải là một cuộc đua, con ạ. Con chẳng phải cạnh tranh thi đua với bất kỳ một ai cả. Những người háo thắng đua chen thường lên voi xuống chó trong suốt chặng đường làm giàu của họ. Vấn đề ở đây không phải là chuyện ai về đích trước. Tất cả những gì con cần làm để kiếm tiền chỉ đơn giản là cố gắng rèn luyện để trở thành một nhà đầu tư mỗi lúc mỗi hoàn thiện hơn mà thôi. Nếu con tập trung nâng cao kiến thức và kinh nghiệm của mình về đầu tư, con sẽ trở nên rất giàu có. Còn nếu như con muốn làm giàu nhanh, chụp giựt, hay muốn có nhiều tiền hơn Mike, con chỉ càng tổ thất bại và thua cuộc. Dĩ nhiên, có sự so sánh và đua chen chút chút cũng không sao, nhưng mục đích thực sự của con đường làm. giàu là trở thành một nhà đầu tư lão luyện hơn. Bất cứ mục đích nào khác cũng đều ngu xuẩn và mạo hiểm con ạ.”

Tôi ngồi nghe gật gù, nhưng lại càng cảm thấy não nề hơn. Tôi thừa biết rõ thay vì kiếm tiền nhanh bằng cách chấp nhận nhiều rủi ro hơn, tôi nên tập trung học hỏi nhiều hơn nữa. Điều đó đối với tôi hoàn toàn hợp lý: ít rủi ro hơn và chắc chắn sẽ mất ít tiền hơn. Mà tôi hiện tại cũng chẳng có nhiều tiền.

Người bố giàu giải thích tiếp tại sao Người muốn Mike tập trung trở thành nhà đầu tư ngay từ đầu mà lại không là một người nhóm C hay L. Người nói, “Vì mục tiêu của sự giàu có là bắt đồng tiền làm việc cho con dể con không phải nhọc thân đi làm, vậy tại sao con không bắt đầu ngay tại nơi mà con muốn đạt tới. Điều đó cũng giống như chơi gôn vậy. Con có thể chơi gôn ngay khi con già đi và không còn mạnh khỏe nữa, trong khi môn đá bóng con chỉ có thể chơi lúc còn trẻ. Vậy tại sao con không bắt đầu học chơi gôn mà con biết sau này về già con chỉ có thể chơi được môn đó mà thôi?”

Hầu hết mọi người chịu bỏ tiền học những kỹ thuật đánh gôn cơ bản trước khi chơi, thế mà lại không chịu bỏ thời gian học hỏi những kỹ năng cơ bản về đầu tư trước khi họ chơi với số tiền kiếm được bằng mồ hôi nước mắt của mình.

NHỮNG ĐIỀU CƠ BẢN VỀ ĐẦU TƯ

Người bố giàu nói, “Bây giờ con đã có trong tay hai kế hoạch tài chính – một nhằm an toàn ổn định, và một nhằm cho sự tiện nghi. Ta sẽ giải thích về những quy tắc cơ bản trong đầu tư.” Theo Người, sẽ rất rủi ro khi bắt đầu đầu tư mà không có hai kế hoạch này trước hết. Người nói, “Sau khi con đã có hai kế hoạch tài chính và thực hiện theo chúng, con có thể bắt đầu học hỏi những kỹ năng phức tạp hơn trong việc chọn lựa các công cụ đầu tư khác nhau. Đó là lý do tại sao mà ta phải đợi cho đến khi con lập xong hai kế hoạch tài chính máy móc, tự động đó mới giải thích tiếp với con.”

QUY TẮC CƠ BẢN SỐ 1

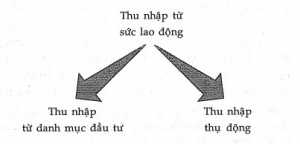

“Quy tắc đầu tư cơ bản số 1,” người bố giàu nói, “là luôn luôn ghi nhớ con đang làm việc vì loại thu nhập nào.”

Theo Người, có 3 loại thu nhập khác nhau:

1. Thu nhập từ sức lao động: Loại thu nhập này do một việc làm hay một hình thức lao động nào đó mang lại. Thông thường đó là tiền lương hay phí tư vấn. Loại thu nhập này có thể bị đánh thuế rất cao, do đó rất khó làm giàu. Khi bạn nói với con mình, “Hãy kiếm một công việc tốt”, tức là bạn đang khuyên con mình làm việc vì loại thu nhập này.

2. Thu nhập từ danh mục đầu tư: Loại thu nhập này kiếm được từ các tài sản giấy như cổ phiếu, trái phiếu, quỹ hỗ tương, v.v. Loại thu nhập này phổ biến nhất trong thu nhập đầu tư chỉ vì các tài sản đầu tư loại này dễ quản lý và chuyển nhượng hơn các loại tài sản khác.

3. Thu nhập thụ động: Loại thu nhập kiếm dược từ bất động sản, bản quyền tác giả hay độc quyền thương hiệu. Tuy nhiên, thu nhập thụ động từ bất động sản chiếm tới khoảng 80%. Hình thức đầu tư bất động sản có nhiều ưu điểm về mặt thuế.

Bô ruột tôi thường nói với tôi, “Hãy chăm học ở trường và lấy điểm cao. Khi con có thứ hạng cao ở trường, con sẽ kiếm được một công việc tốt và trở thành một người lao động giỏi.” Lúc ấy, tôi và Mike vừa mới vào trung học. Người bố giàu khi nghe tôi kể lại, chỉ cười khẩy và nói, “Bố con là một người lao động giỏi nhưng sẽ không bao giờ giàu được nếu ông ấy cứ tiếp tục suy nghĩ như thế. Còn các con nếu nghe theo lời ta, các con sẽ phải làm việc chăm chỉ để kiếm thu nhập từ danh mục đầu tư và thu nhập thụ động, nếu các con muốn làm giàu.”

QUY TẮC CƠ BẢN SỐ 2

“Quy tắc đầu tư cơ bản số 2,” người bố giàu nói, “là chuyển thu nhập từ sức lao động thành thu nhập từ danh mục đầu tư hoặc thu nhập thụ động càng nhiều càng tốt.” Người vừa nói vừa vẽ lên giấy sơ đồ dưới đây:

“Và đó chính là tất cả những gì mà một người đầu tư cần phải làm,” Người mỉm cười kết luận. “Chỉ đơn giản có thế.”

“Nhưng sao con làm được?”, tôi hỏi. “Làm sao con kiếm tiền nếu như con không có tiền? Và chuyện gì sẽ xảy ra nếu con mất tiền?”

“Sao, sao, sao?”, Người cắt lời tôi. “Con y như tay đầu bếp Ấn Độ trong phim vậy.”

“Nhưng đó là những câu hỏi thực tế,” tôi nhăn nhó.

“Ta biết chứ. Nhưng bây giờ ta chỉ muốn con ghi nhớ điều cơ bản đó thôi. Sau này ta sẽ dạy con làm cách nào, được chứ? Và hãy coi chừng những suy nghĩ cực đoan của con. Rủi ro bao giờ cũng liền kề với đầu tư, cũng như cuộc đời vậy. Những người hay suy nghĩ cực đoan và sợ mạo hiểm luôn tự mình đánh mất cơ hội vì tật xấu và sự sợ hãi dó. Con hiểu chứ?”

QUY TẮC CƠ BẢN SỔ 3

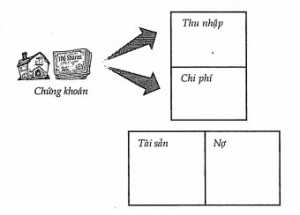

“Quy tắc đầu tư cơ bản số 3,” người bố giàu nói tiếp, “là bảo vệ nguồn thu nhập mà con kiếm được do chính sức lao động, bằng cách đầu tư vào một loại ‘chứng

7

khoán’ , mà con hy vọng chứng khoán đó sẽ chuyển nguồn thu nhập kia thành thu nhập thụ động hay thu nhập đầu tư.”

“Bảo vệ bằng một chứng khoán à?”, tôi hỏi. “Con thực sự không hiểu. Thế còn tài sản và nợ thì thế nào?”

“Hỏi đúng lắm,” Người đáp. “Ta đang mở rộng vốn từ vựng cho con đấy. Đến lúc con cần phải hiểu về tài sản và nợ không theo nghĩa thông thường dơn giản nữa. Ý ta muốn nói là mọi chứng khoán không nhất thiết phải là tài sản như nhiều người nghĩ.”

“Ý của bố là một miếng bất động sản hay một cổ phiếu chỉ là một loại chứng khoán, chứ không phải là tài sản?”, tôi hỏi.

“Đúng vậy. Thế nhưng nhiều người đầu tư bình thường không nhận ra sự khác biệt giữa chứng khoán và tài sản, thậm chí kể cả nhiều chuyên viên tài chính. Hầu hết mọi người đều coi chứng khoán đương nhiên là tài sản.”

“Vậy chúng khác nhau chỗ nào hở bố?”

“Chứng khoán là một thứ mà con hy vọng có thể bảo vệ gìn giữ số tiền con kiếm được với nó. Nhìn chung, các loại chứng khoán đều được nhà nước quản lý nghiêm ngặt thông qua một tổ chức gọi là Ủy ban Giao dịch Chứng khoán. Con cũng nên lưu ý người ta không gọi tổ chức ấy là Ủy ban Giao dịch Tài sản .”

‘Như vậy chính phủ biết rõ là các chứng khoán không nhất thiết phải là tài sản,” tôi nói.

Người bố giàu gật đầu, “Cũng như người ta không gọi là Ủy ban Bảo đảm Chứng khoán. Nhà nước thừa biết những gì có thể làm là thiết lập và giám sát thực hiện một hệ thống quy định chặt chẽ nhằm duy trì trật tự trên thị trường. Nhà nước không đảm bảo bất cứ ai tham gia thị trường chứng khoán cũng đều có thể kiếm lời. Đó là lý do tại sao mà chứng khoán không được gọi là tài sản. Con có nhớ những định nghĩa cơ bản mà ta đã dạy không? Tài sản là một thứ đem tiền lại cho con, thể hiện qua thu nhập con có được, và nợ là thứ làm con mất tiền, thể hiện qua các chi phí. Đó chỉ là một kiến thức về tài chánh hết sức cơ bản con ạ.”

Tôi gật đầu. “Như vậy hoàn toàn tùy thuộc vào người đầu tư mà các chứng khoán sẽ trở thành tài sản hay nợ đối với họ.”

“Đúng vậy,” Người vừa đáp vừa vẽ sơ đồ dưới đây lên giấy:

“Sự rối rắm bắt đầu xảy ra với hầu hết những người đầu tư là khi có một ai đó bảo họ chứng khoán là tài sản. Những người đầu tư bình thường hay lo lắng khi đầu tư bởi vì họ chỉ biết điều đó khi mua chứng khoán, thế nhưng không có nghĩa là họ có thể kiếm được tiền từ chứng khoán đó. Vấn đề ở chỗ là khi mua chứng khoán, họ có thể mất tiền dễ như chơi,” Người nói.

“Cho nên nếu một chứng khoán sinh lời – con hãy xem sơ đồ đó, chứng khoán ấy sẽ rót tiền vào cột thu nhập của con, và đó chính là tài sản. Nhưng nếu một chứng khoán sinh lỗ, và khoản tiền lỗ ấy thể hiện trong cột chi phí, chứng khoán ấy đã trở thành nợ của con. Trong thực tế, cùng một chứng khoán nhưng có thể biến từ tài sản thành nợ. Chẳng hạn, ta mua 100 cổ phiếu của công ty ABC vào tháng 12, mỗi cổ phiếu giá 20 đô. Vào tháng giêng, ta bán ra 10 cổ phiếu ở mức giá 30 đô, như vậy 10 cổ phiếu đó là tài sản của ta bởi vì chúng đem lại lời cho ta. Nhưng nếu đến tháng 3, ta bán ra 10 cổ phiếu đó chỉ còn ở mức giá 10 đô, số cổ phiếu ấy trở thành nợ bởi vì đã làm cho ta bị lỗ.”

Người hắng giọng rồi nói tiếp, “Cho nên ta nhìn vấn đề ở chỗ những công cụ chứng khoán nào mà ta đầu tư sẽ trở thành tài sản của ta. Và hoàn toàn do sự quyết định của ta mà một chứng khoán có thể trở thành tài sản hay nợ.”

“Đó chính là chỗ rủi ro phải không bố,” tôi thêm vào. “Chính sự thiếu hiểu biết của người đầu tư khi phân biệt một chứng khoán nào là tài sản hay nợ mới làm đầu tư trở nên rủi ro đối với họ.”

QUY TẮC CƠ BẢN SỐ 4

“Quy tắc cơ bản số 4 – người đầu tư mới thực sự là tài sản hay nợ,” người bố giàu nói.

“Sao vậy bố?”, tôi hỏi. “Tại sao không phải là đầu tư hay chứng khoán, mà lại là người đầu tư mới là tài sản hay nợ?”

Người bố giàu gật gù. “Con thường nghe mọi người nói “đầu tư là rủi ro” chứ? Nhưng thực sự chính người đầu tư mới là rủi ro, mới là tài sản hay nơ. Ta đã từng chứng kiến nhiều chuyên gia đầu tư bị lỗ trong khi khối người đầu tư bình thường khác lại kiếm được lời. Ta cũng đã từng sang nhượng nhiều công ty của ta cho các doanh nhân để rồi những công ty đó chẳng bao lâu sau tuyên bố phá sản. Ta đã gặp nhiều người mua được những miếng đất cực tốt và làm giàu từ những miếng đất đó, nhưng rồi vài năm sau chính những miếng đất đó tụt giá thê thảm. Trong thực tế, con ạ, một người đầu tư khôn ngoan thường hay bám sát một người đầu tư mạo hiểm khác bởi vì đó chính là nơi phát sinh nhiều cơ hội đầu tư rất hời.”

“Chính vì vậy mà bố thích nghe những câu chuyện đầu tư lỗ lã. Bố muốn tìm hiểu tại sao chúng lại rơi vào tình trạng thất bại mà từ đó bố có thể mặc cả mua lại,” tôi nói. “Và bố cũng không thích nghe những người huênh hoang về những khoản lời mà họ kiếm được từ thị trường chứng khoán hay địa ốc.”

“Đúng vậy con ạ. Hẳn con đã quan sát ta rất kỹ,” Người đáp. “Nghe những câu chuyện làm giàu chụp giựt chỉ là chuyện của kẻ ngu. Những câu chuyện ấy chỉ càng khiến cho ta trở thành kẻ thua cuộc nếu ta nghe theo. Nếu một cổ phiếu được tất cả mọi người biết đến hay đã sinh lời từ lâu, thông thường kẻ nắm giữ cổ phiếu ấy đã gần xong cuộc chơi của mình và chẳng bao lâu sau sẽ nhảy ra ngoài. Là một người đứng trong nhóm C và Đ, ta muốn tìm kiếm những chứng khoán nào hiện đang là nợ để biến chúng thành tài sản, hoặc đợi một người nào đó bắt đầu biến chúng thành tài sản.”

“Điều đó làm bố chẳng khác nào một người đầu tư ngược đời, hay đi ngược lại cảm tính chung của mọi người trên thị trường,” tôi đánh bạo nói.

“Ý nghĩ đó của con chính là ý nghĩ của một tay đầu tư nghiệp dư con ạ. Hầu hết mọi người coi kẻ đầu tư theo trường phái ‘phản đối’ là một kẻ chống lại xã hội, chống lại đám đông. Nhưng điều đó hoàn toàn không đúng. Là một người thuộc nhóm C và Đ, ta coi ta như một tay thợ sửa chữa. Ta muốn tìm kiếm những chỗ rạn nứt, gãy vỡ và xem xét có nên sửa chúng hay không. Nếu chúng có thể sửa được, thế thì những thứ đó sẽ trở thành một cơ hội đầu tư tốt chỉ khi nào những nhà đầu tư khác muốn chúng được sửa lại. Còn nếu như chẳng có ma nào thèm đoái hoài đến chúng, ta cũng chẳng dại gì bỏ công sức của mình lao vào. Cho nên một nhà đầu tư đúng nghĩa phải có cùng sở thích với dám đông, và đó là lý do tại sao ta không gọi ta là một tay đầu tư ngược đời thực sự. Ta sẽ không bao giờ nhảy vào một khoản đầu tư nào mà không một ai thèm lưu tâm hay tỏ ra thích thú.”

QUY TẮC CƠ BẢN SỐ 5

“Quy tắc đầu tư cơ bản số 5 là một nhà đầu tư đúng nghĩa phải chuẩn bị đối phó trước bất kỳ tình huống nào có thể xảy ra,” Người nói tiếp. “Một tay đầu tư lơ mơ, nửa vời chỉ biết cố công suy đoán chuyên gì sẽ xảy ra và xảy ra khi nào.”

“Thế ý của bố là sao hở bố?”, tôi hỏi.

“Con có bao giờ nghe một người nào đó nói thế^nàỵ không: ‘Tôi lẽ ra dã mua miếng đất một mẫu Anh đó giá 500 đô cách đây 20 năm. Bây giờ nhìn nó xem. Một tay nào dó vừa xây một trung tâm thương mại sát bên, và miếng đất ấy giờ đây trị giá đến 500.000 đô’.”

“Có, con nghe những câu chuyện tương tự như thế rất nhiều lần.”

“Chúng ta ai cũng nghe cả,” người bô” giàu nói. “Đó là một ví dụ mà một người muốn đầu tư không chịu chuẩn bị. Hầu hết các cơ hội đầu tư làm cho con giàu chỉ xảy ra trong giới hạn về mặt thời gian – chẳng hạn như trong một vài giây như trên thế giới mua bán, hay trong hàng năm trời như trên thị trường địa ốc. Nhưng cho dù khoảng thời gian xuất hiện cơ hội đó dài ngắn thế nào, nếu con không chuẩn bị với vôn hiểu biết, kinh nghiệm và tiền dư của mình, cơ hội đó sẽ vuột mất khỏi tay con.”

“Vậy làm thế nào để chuẩn bị?”

“Con cần phải tập trung và ghi nhớ những gì mà người khác dang tìm kiếm. Nếu con muôn mua một cổ phiếu, con nên tham dự những khóa học làm thế nào tìm được những cơ hội mặc cả trên thị trường. Đối với bất động sản cũng vậy. Mọi thứ đều bắt đầu từ việc luyện tập bộ não của con biết tìm kiếm những gì cần tìm, và chuẩn bị sẵn sàng cho những cơ hội đầu tư xuất hiên trước mắt con. Quá trình ấy cũng như môn bóng đá vậy. Nếu con cứ tập trung chơi bóng, sẽ bất thinh lình một lúc nào đó con có thể thấy ngay cơ hội và tận dụng thời cơ đá thủng lưới đối phương. Hoặc là sẵn sàng chuẩn bị, hoặc là không. Hoặc là con thủ thế chờ cơ hội, hoặc là con bỏ mặc. Cho dù con lỡ mất một cơ hội ghi bàn ữong bóng đá hay trong đầu tư, vẫn luôn luôn có cơ hội ngàn vàng khác chào đón con. Điều đáng mừng là trong thế giới ngày nay càng có nhiều cơ hội hơn, nhưng trước tiên con cần phải chọn lựa cuộc chơi dó và học các luật chơi.”

“Cho nên bố cứ cười mỉm khi một ai đó kể cho bố nghe họ đã lỡ mất một cơ hội ngàn vàng, hay bảo bố phải chộp lấy cơ hội đó?”

“Đúng vậy. Có rất nhiều người xuất thân từ lối suy nghĩ về sự khan hiếm trong đời, mà lẽ ra nên là sự dẫy đầy và phong phú. Họ thường than van khi để lỡ một cơ hội nào đó, hoặc cứ luôn tin cơ hội đó là cơ hội dụy nhất trong đời họ. Nếu con chịu khó học hỏi và tích lũy kinh nghiêm trong giới c và Đ, con sẽ có nhiều thời gian hơn và thấy nhiều cơ hội hơn để chọn lựa. Và nhất là sự tự tin của con sẽ nhiều hơn bởi vì con có thể nhảy vào một cơ hội xấu mà ai ai cũng chê để biến nó thành một cơ hội đầu tư tốt. Đó chính là điều mà ta muốn nói về đầu tư thời gian của mình để có thể lúc nào cũng ữong tư thế sẵn sàng chuẩn bị. Nếu con sống trong tư thế đó, sẽ có những cơ hội ngàn vàng hiện ra trước mắt con từng ngày.”

“Lúc nãy bố nói “đừng suy đoán”, ý bố là sao?”, tôi hỏi.

“À, thế con có bao giờ nghe nhiều người nói thế này không: ‘Chuyện gì xảy ra nếu thị ữường sụp đổ? vốn đầu tư của tôi lúc dó sẽ ra sao? Chính vì thế mà tôi sẽ không mua đâu. Tôi thà ngồi đợi và xem chuyện gì xảy ra.'”

“Nhiều lần bố ạ,” tôi nói.

“Ta đã nghe chuyện nhiều người, khi được giới thiệu một cơ hội đầu tư tốt, cứ né tránh bỏ qua bởi vì họ sợ khi suy đoán những hiểm họa sẽ xảy ra. Chính vì thế, họ mua lúc không nên mua và bán lúc không nên bán chỉ vì những quyết định của họ hoàn toàn lệ thuộc vào những suy đoán bi quan hoặc lạc quan của mình.”

“Điều đó sẽ khắc phục được nếu họ có thêm chút ít hiểu biết, kinh nghiệm và biết chuẩn bị đối phó,” tôi nói.

“Chính xác. Hơn nữa, một trong những tính cách đặc trưng của một người đầu tư giỏi là biết chuẩn bị kiếm lời ngay khi thị trường vừa đi lên hay đi xuống. Trong thực tế, những nhà đầu tư tài giỏi thường kiếm nhiều tiền hơn khỉ thị trường đi xuống chỉ bởi lẽ là thị trường thường suy sụp ở tốc độ nhanh hơn đi lên. Nếu con không sẵn sàng cho cả hai tình huống đó, thế thì chính con – chứ không phải công cụ đầu tư, mới là rủi ro.”

“Nhưng làm thế nào con chuẩn bị? Làm thế nào con có thể tập trung rèn luyện tinh thần đó thay vì cứ suy đoán lung tung?”

“Ta sẽ dạy con những kỹ thuật đầu tư cơ bản mà mọi nhà đầu tư chuyên nghiệp cần phải biết, như bán trước mua sau, quyền mua, quyền bán, hợp đồng hai chiều, v.v. Nhưng những thứ đó hãy để sau này đã. Còn bây giờ, bao nhiêu đó đã quá đủ để con có thể thấy được thái độ chuẩn bị sẽ có lợi cho con rất nhiều so với thói quen suy đoán lung tung.”

“Con còn một câu hỏi nữa về sự chuẩn bị, bố ạ,” tôi nói.

“Câu hỏi gì vậy?” ‘

“Nếu con thấy một cơ hội nhưng lại không có tiền thì con sẽ phải làm sao?”, tôi hỏi.

QUY TẮC CƠ BẢN SỐ 6

“Đó là quy tắc đầu tư cơ bản số 6,” người bố giàu đáp. “Nếu con chuẩn bị, nghĩa là con có hiểu biết và kinh nghiệm, và tìm thấy một cơ hội tốt, thế thì tiền bạc sẽ tìm đến con hoặc là con phải đi kiếm nó. Những cơ hội tốt thường khiến cho con người trở nên tham vọng. Nhưng ta không ám chỉ ‘tham vọng’ ở nghĩa xấu đâu nhé. Ta muốn đề cập sự tham vọng ở đây chỉ là một cảm xúc rất người, một cảm tính mà ai ai cũng có. Nếu một người tìm thấy một cơ hội tốt, cơ hội đó sẽ tự nó lôi cuốn tiền bạc đổ đến. Còn nếu cơ hội dó không tốt, sẽ khó mà kêu gọi vốn đổ vào đó con ạ.”

“Bố có bao giờ nhìn thấy một cơ hội tốt nhưng không kêu gọi được vốn chưa?”

“Nhiều lần lắm, nhưng không phải bản thân cơ hội đó không lôi cuốn được vốn, mà chính người kiểm soát cơ hội đó không kêu gọi được vốn. Nói cách khác, cơ hội đó sẽ trở nên tốt nếu người đó không tham gia vào. Điều đó cũng tương tự như một chiếc xe đua loại xịn và một tay đua hạng trung bình. Cho dù chiếc xe đó tốt đến mức nào đi nữa, sẽ chẳng có ai dám dặt cược vào tay đua trung bình ấy. Trong địa ốc, nhiều người thường nói mấu chốt làm giàu là địa điểm và địa điểm. Ta lại nghĩ khác. Trong thực tế, trên sân chơi đầu tư – cho dù đó là địa ốc, kinh doanh, cổ phiếu hay trái phiếu, v.v., chìa khóa thành công chính là con người và con người. Ta đã từng chứng kiến những miếng địa ốc tốt nhất ở vị trí tuyệt vời nhất lại bị lỗ thường xuyên vì những người kiểm soát nó không phù hợp.”

“Như vậy, nếu con đã chuẩn bị, có kinh nghiệm, từng trải, và khi con kiếm được một cơ hội tốt, việc gọi vốn đầu tư không phải là điều khó?”

“Đó là kinh nghiệm của ta. Điều không may là có rất nhiều cơ hội tồi tệ – mà những nhà đầu tư như ta sẽ không mạo hiểm đầu tư, lại thường xuyên xuất hiện trước những người đầu tư không chuyên. Và những tay đầu tư không chuyên đó lại thường thất bại lỗ lã.”

“Đó là lý do tại sao mà Ủy ban Giao dịch Chứng khoán ra đời,” tôi nói. “Vai trò của nó là bảo vệ một người đầu tư trung bình trước những cơ hội đầu tư tồi tệ.”

“Đúng vậy,” Người đáp. “Nhiệm vụ hàng đầu của nhà đầu tư là đảm bảo tiền của họ an toàn. Kế tiếp mới là việc chuyển số tiền đó thành thu nhập, thành lời. Đến khi đó, con sẽ thấy bản thân con, hay người khác mà con tin tưởng, có thể biến số tiền đó thành tài sản hay không. Ở đây, ta lặp lại với con một lần nữa: Công cụ đầu tư không nhất thiết phải rủi ro hay an toàn, mà cốt lõi chính là người đầu tư.”

“Vậy đó có phải là quy tắc đầu tư cơ bản cuối cùng không vậy bố?”, tôi hỏi.

“Chưa đâu con ạ,” Người đáp. “Đầu tư là một lĩnh vực mà trong đó những quy tắc cơ bản con có thể học đi học lại suốt đời. Con càng lĩnh hội những quy tắc cơ bản đó sâu sắc chừng nào, con sẽ càng kiếm được nhiều tiền và mạo hiểm ít chừng đó. Nhưng còn có thêm một quy tắc đầu tư cơ bản nữa mà ta muốn nói nốt với con. Đó chính là quy tắc đầu tư cơ bản số 7.”

QUY TẮC CƠ BẢN SỐ 7

“Quy tắc đó là gì?”

“Đó chính là khả năng đánh giá rủi ro và lợi nhuận,” Người đáp.

“Bố cho con một thí dụ đi.”

“Giả sử hai kế hoạch đầu tư cơ bản của con đang thực hiện rất tốt, giúp con để dành được một khoản tiền 25.000 đô chẳng hạn. Với số tiền đó con có thể bắt đầu suy nghĩ đến những cơ hội đầu tư to lớn hơn. Dĩ nhiên, số tiền đó cho dù con có bị mất cũng không đến nỗi khiến con nghĩ đã đến ngày tận thế. Với hai kế hoạch cơ bản kia, con vẫn có thể mua đồ ăn hàng ngày, đổ xăng đi lại và mất thêm một khoảng thời gian để tích lũy lại 25.000 đô đó.”

“Con sẽ đánh giá như thế nào nếu con muốn đầu tư 25.000 đô?”

“Này nhé, giả dụ anh họ của con muốn mở một nhà hàng bán bánh mì kẹp thịt và cần 25.000 đô làm vốn. Con coi đó có thể là một cơ hội đầu tư tốt hay không?”

“Về mặt cảm tính có thể là tốt đấy, nhưng trên phương diện tài chính thì không,” tôi trả lời.

“Sao con lại nghĩ vậy?”, Người hỏi.

“Có quá nhiều rủi ro trong khi lời không nhiều,” tôi đáp. “Và nhất là làm sao lấy lại vốn? Điều quan trọng nhất ở đây không phải là mức lời trên số vốn bỏ ra, mà chính là làm sao quay vốn về mình. Bố dã từng nói, đảm bảo sự an toàn của đồng vốn là điều quan tâm hàng đầu.”

“Giỏi lắm,” Người nói. “Nhưng nếu ta nói với con rằng người anh họ đó đã từng làm việc trong một công ty-nhà hàng bán bánh mì kẹp thịt hàng đầu trong nước suốt 15 năm qua, từng là quản lý nhà hàng, và hiện đang muốn xây dựng cho riêng mình một hệ thống nhà hàng trên thế giới, vậy thì con nghĩ sao? Và nếu như chỉ với 25.000 đô đó con có thể mua 5% cổ phần của công ty, con sẽ còn quan tâm không?”

“Khi đó thì có bố ạ,” tôi đáp. “Cùng một mức độ rủi ro nhưng lần này mức lời cao hơn. Thế nhưng con vẫn nghĩ cơ hội đó còn nhiều rủi ro lắm.”

“Đúng vậy,” Người đáp. “Đó chính là ví dụ về quy tắc cơ bản đánh giá giữa rủi ro và lợi nhuận đối với một nhà đầu tư.”

“Nhưng làm thế nào một người đầu tư có thể đánh giá được những cơ hội như thế?”, tôi hỏi.

“Con hỏi đúng lắm. Đó là đầu tư vì mục đích làm giàu, sau khi con đã đầu tư vì sự an toàn và tiện nghi. Điều con hỏi chính là những kỹ năng cần có để tham gia vào sân chơi đầu tư của giới nhà giàu.”

“Như vậy không phải đầu tư là rủi ro, mà chính người đầu tư không có đủ kỹ năng mới làm cho đầu tư thêm rủi ro hơn,” tôi nói.

BA K

“Chính xác,” Người đáp. “Ở bậc đầu tư này của giới nhà giàu, người đầu tư cần phải có ba thứ mà ta gọi là 3K. Đó là:

1. Kiến thức

2. Kinh nghiệm

3. Khoản tiền dư dồi dào.

Ở cấp bậc đầu tư này, người giàu cần phải có tiền dư nhiều. Nghĩa là con có thể chịu lỗ mà vẫn kiếm lời từ lỗ.”

“Kiếm lời từ lỗ à?,” tôi hỏi. “Con thực sự không hiểu”.

“Chúng ta sẽ đề cập đến vấn đề đó sau này. Ở cấp bậc này, con sẽ thấy mọi thứ đều khác hẳn. Con sẽ thấy có những khoản lỗ tốt và những khoản lỗ xấu, nợ tốt và nợ xấu, chi phí tốt và chi phí xấu. Ở cấp bậc này, kiến thức và kinh nghiệm của con cần phải được tích lũy càng nhiều càng tốt. Nếu không, con sẽ bị đá ra ngoài rất mau, con có hiểu không?”

“Con đang cố hiểu bố ạ,” tôi đáp.

Sau đó, Người tiếp tục giải thích nếu một cơ hội đầu tư không tuân theo nguyên tắc ‘đơn giản hóa tối đa’, mức độ rủi ro của cơ hội đó có thể là cao. Người nói, “Nếu một ai đó không thể giải thích cho con trong vòng hai phút để con hiểu, vậy thì hoặc là con không hiểu, hoặc là hắn không hiểu, hoặc là cả hai đều không hiểu. Nhưng dù như thế nào đi nữa, tốt nhất là con nên bỏ qua cơ hội đó.”

Người còn nói, “Thông thường, mọi người thường làm cho đầu tư có vẻ phức tạp và dùng những thuật ngữ ‘trí thức’. Nếu con gặp ai như vậy, hãy yêu cầu người đó nói bằng ngôn ngữ bình dân. Nếu người ấy không thể giải thích cho một đứa bé 10 tuổi có thể hiểu được tổng quát, rất có khả năng người ấy cũng không hiểu được vấn đề.”

“Như vậy nếu bố nói một cơ hội không thể giải thích một cách đơn giản, thế thì đừng đầu tư vào nó có phải không?”, tôi hỏi.

“Không, ta cũng không muốn nói thế,” Người đáp. “Thường thường những người không thích thú với đầu tư hoặc có đầu óc chấp nhận thất bại sẽ nói đại loại như: “Nếu điều đó khó khăn đến thế, tôi sẽ không làm đâu.” Với hạng người đó, tà sẽ nói thế này: ‘Này khi anh sinh ra, cha mẹ anh đã phải làm việc cực nhọc và thay tã lót cho anh. Ngay cả chuyện đi tiêu tiểu đối với anh từng một thời hết sức khó khăn có phải không. Vậy thì giờ đây, chuyện anh tự đi một mình cũng là một điều hết sức bình thường và cơ bản vậy.”

Bạn có thể dùng phím mũi tên để lùi/sang chương. Các phím WASD cũng có chức năng tương tự như các phím mũi tên.